Седмицата на световните акционерни пазари приключи с негативно настроение, възникнало поради публикуването на протокол от юнското заседание на Федералния резерв (ФРС) относно паричната политика, както и със злополучните данни за заетостта, предоставени от ADP и Министерството на труда в САЩ.

Пазарите продължават да се треперят от въпроса за възможното продължаване на цикъла на повишаване на лихвените проценти от световните централни банки, а най-вече от ФРС. Публикуваният протокол от заседанието на американския регулатор потвърди тази вероятност. Това не беше новина, но пазарите реагираха на отрицателното, което се засили след публикуването на данните за частния сектор от ADP, които показаха силно нарастване на работните места, част от които обаче се отнасят до услугите. Това засили възможността Федералният резерв да реши да повиши лихвените проценти, които бяха обещани два пъти по-рано.

Но ситуация отново стана неопределена след излизането на петък на официални данни относно броя на новите работни места в неселскохозяйствения сектор на САЩ, които показаха съществено по-малък прираст от очакваните 209 000 вместо 225 000, но, въпреки това, цифрите само по себе си бяха над праговата стойност от 200 000, което указва, че в цялост е запазен положителният темп на заетостта, но с риск от съществено намаляване в бъдеще.

Валутният пазар, както и суровинният, реагираха доста хладно към тези новини, на практика потвърждавайки нашата предишна теза, че само стабилизацията на инфлацията в Америка или нейното възобновяване може наистина да принуди Федералният резерв да продължи да повишава лихвените проценти.

И така, какво трябва да очакваме на пазарите през идващата седмица?

Основното събитие тази седмица ще бъде публикуването на инфлационните данни за Китай, Германия и разбира се, за САЩ. При всичката важност на тези стойности от Китай и Германия, фокусът на пазарите все пак ще бъде върху публикуването на свежите данни за индекса на потребителските цени в Съединените щати, които ще бъдат представени в сряда. Нека напомним, че решението на Федералния резерв относно паричната политика продължава да играе изключително важна роля за световните финансови пазари.

Според консензус прогнозата общата стойност на потребителската инфлация трябва да спадне на годишна база до 3.1%, в сравнение с 4.0% за предходния разглеждан период. Спрямо месечно сравнение, показателят трябва да нарасне с 0.3% през юни в сравнение с повишението с 0.1% през май.

Ако тези данни, особено в годишно изчисление, потвърдят очакваното намаление или покажат още по-голямо падане, можем да очакваме нов вълну спрос за рискови активи, включително стоково-сырьовите, съпровождана от послабване на курса на долара в условията на намаляващ доход от суровините. Такова поведение на пазара може да се обясни с изразено намаляване на вероятността от нови повишения на лихвените проценти от страна на ФРС.

Ние продължаваме да се придържаме към мнението, че американският регулатор няма да повишава лихвените проценти, което може да бъде напълно потвърдено от данните за инфлацията в САЩ, които ще бъдат публикувани тази седмица.

Прогноза за деня:

EUR/USD

Двойката достигна нашата предишна целева цена от 1,0970, като преодоляването й поради възможно намаляване на инфлацията в САЩ може да доведе до растеж на двойката до 1,1100.

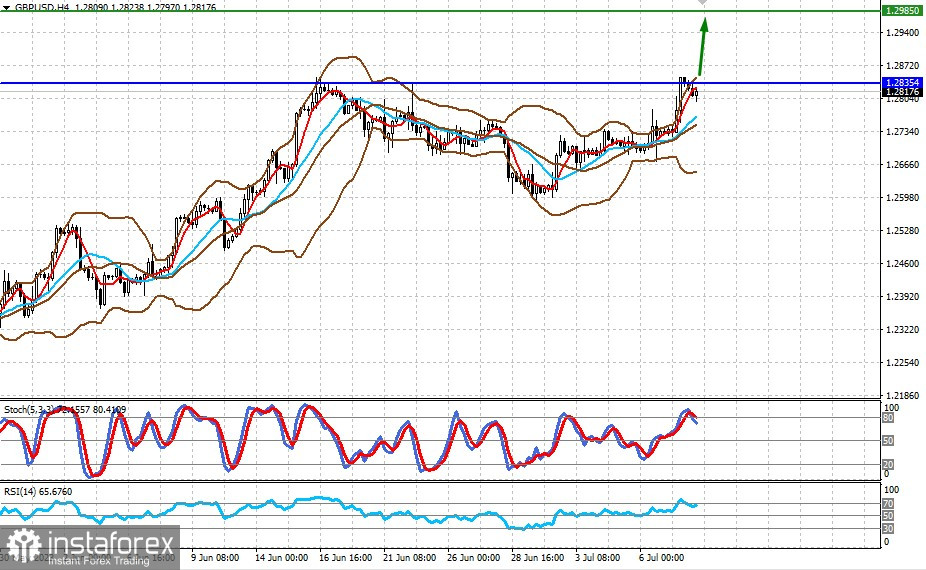

GBP/USD

Двойката тества нивото от 1,2835, а превишаването му може да доведе до повишаване на двойката до отметката 1,2985. Това може да се стимулира от публикуването на данни за намаляване на инфлацията в САЩ и очакванията за растеж на лихвените проценти от Банката на Англия поради вече високата инфлация във Великобритания.

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română