Очакваното изявление на председателя на Федералния резерв (ФРС), Джером Пауъл в Камарата на представителите на Конгреса на САЩ, не донесе нова информация. Пауъл аргументира решението да не се повишават лихвите през юни, тъй като "в момента скоростта не е много важна", и посочи критериите за устойчиво понижение на инфлацията. Доларът почти не реагира на изказването на Пауъл, продажбите се усилиха леко, но корекцията не беше дълбока.

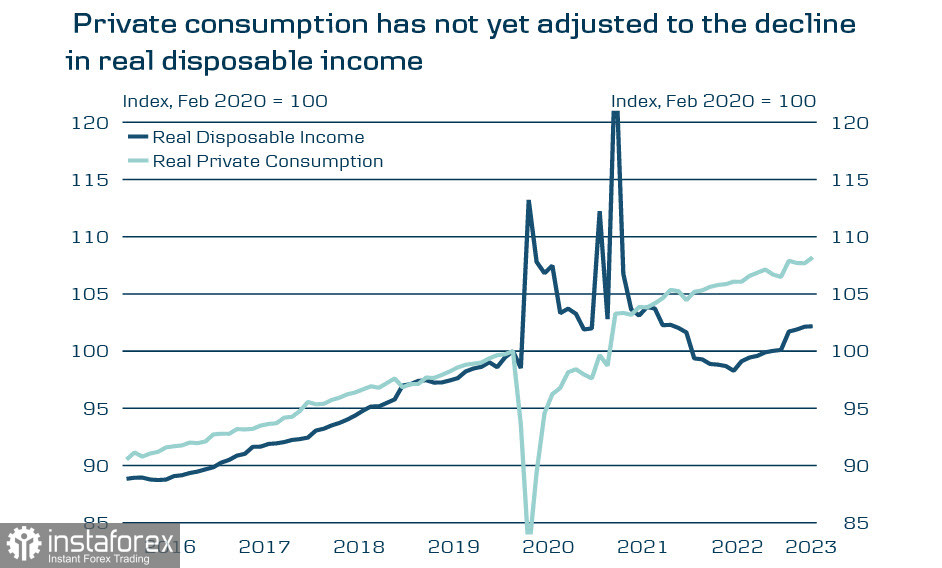

Основната причина за високата инфлация в САЩ се счита за високото потребление, като търсенето не позволява на цените да започнат устойчиво понижение. Въпреки това корекцията на общото натрупано богатство на домакинствата, с оглед на инфлацията, показва, че "излишното богатство", създадено от стимулиращите мерки по време на пандемията, вече е унищожено.

Намаляването на потреблението е неизбежно и ще доведе до рецесия в края на годината, затова в опитите си да управлява инфлационните очаквания, Федералният резерв ще бъде принуден да промени реториката си на по-птиче, което ще засили натиска върху долара.

Днес Банкът на Англия провежда следващото си заседание по монетарната политика и след като вчерашните данни за инфлацията през май показаха неочакван ръст, няма съмнение, че Банката на Канада ще повиши лихвата. Това повишение вече е взето предвид от пазарите и само по себе си трудно ще доведе до ръст на GBP, но вероятността за още едно повишение стана по-голяма и ако протоколът от заседанието бъде достатъчно агресивен, паундът може да получи основание за още един импулс за стабилизация.

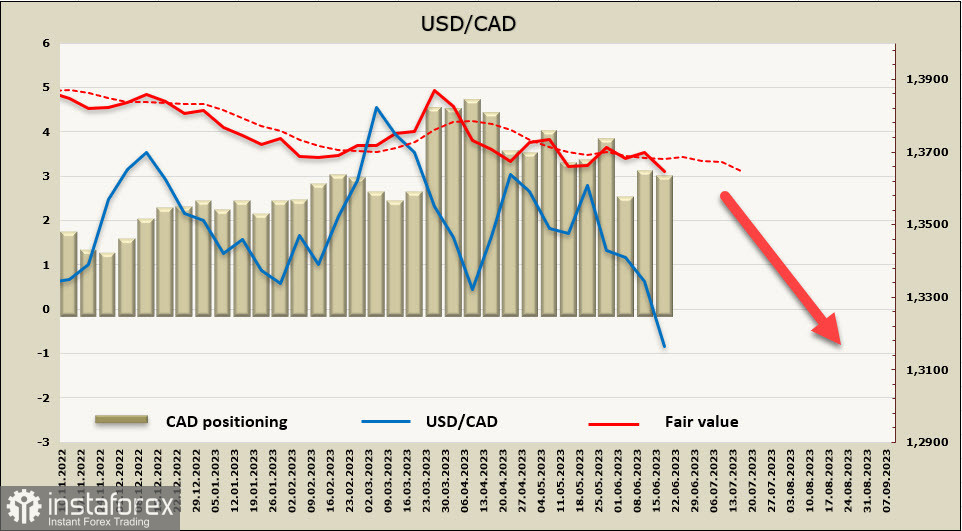

USD/CAD

Канадският долар се заздрави след публикуването на протоколите от последната среща на Банката на Канада на 7 юни, като пазарите получиха потвърждение, че Банката на Канада е готова да разгледа още повишаване на лихвените проценти и че повишаването в юни не е само еднократно действие.

Отбелязва се, че растежът на БВП в първото тримесечие надхвърли прогнозите (3,1% срещу 2,3%), като растежът на потреблението беше много силен и достигна 5,8%, като той беше не само в сферата на услугите, но и се отнасяше до стоки, чувствителни към лихвените проценти. Растежът на потреблението в Канада беше по-силен дори и при увеличаване на населението, инвестиции в бизнеса и износа - те бяха по-силни и широки, отколкото се прогнозира. В икономиката има явен излишък на търсенето и взетите в момента мерки не са достатъчно ограничителни.

БЦК очаква намаление на инфлацията през лятото до 3%, но през април се регистрира неочакван ръст от 4,3% на 4,4%, трендовете в базовата инфлация предизвикаха съмнения в силата и устойчивостта на продължаващата дезинфлация и увеличиха опасенията, че инфлацията може да се задържи на ниво, значително над целевия показател от 2%.

Следователно, Банката на Канада, като повиши лихвените проценти на 7 юни, остави вратата отворена и за поне още едно повишение. Ако данните за инфлацията през май (които ще бъдат публикувани на 27 юни) не покажат значително намаление, което е доста вероятно, то шансовете за друго повишение ще се увеличат. Следователно, канадският долар получава основание за още повече заздравяване.

Чистата къса позиция на CAD се намали през отчетната седмица с 106 млн до -2,753 млрд, позиционирането е уверено мече, изчислението отново се обърна на юг.

Преди една седмица предположихме, че падането на USD/CAD може да продължи в случай на допълнителни основания. Такива основания се появиха и сега основният сценарий е, че падането ще продължи, като най-близката цел е долната граница на канала 1,3050/70. Корекционният ръст може да бъде спрян близо до съпротива на 1,3225 с последващ завой надолу и засилване на импулса.

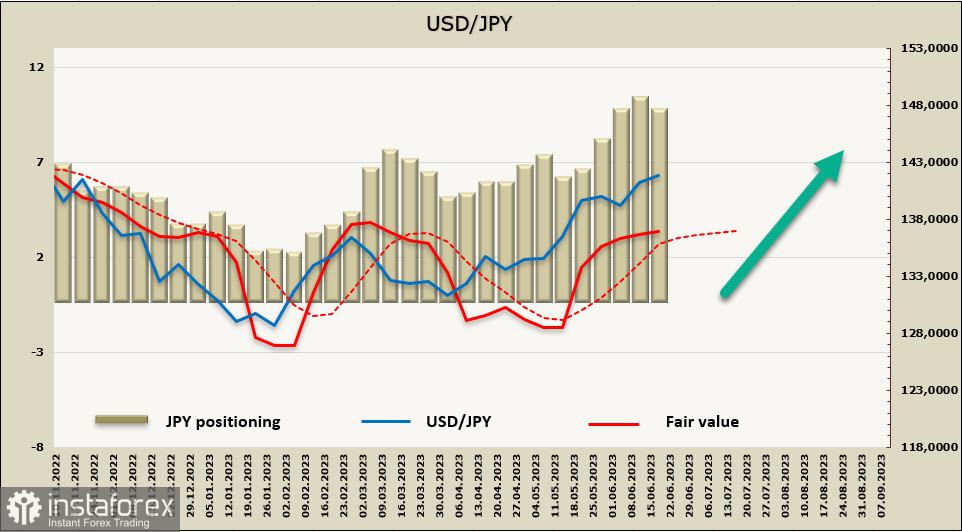

USD/JPY

Японската централна банка очаквано запазва текущата си монетарна политика без промени, но пазарите по-скоро се интересуваха дали ще има някакви ясни намеци за готовност за затегняване в бъдеще. От тази гледна точка коментарите на главата на BoJ Куруда изглеждат неясни.

Възможността за промяна на политиката на Уеда е директно свързана с два фактора. Първият от тях е влошаването на функционирането на паричния пазар, такива обстоятелства доведоха до разширяване на рентабилностните коридори през декември миналата година. Вторият е растежът на трендовата инфлация. По отношение на първия фактор няма причина за намеса в политиката, тъй като пазарът функционира много по-устойчиво след разширяването на коридора, а по отношение на втория фактор все още не са ясни явните признаци за засилване на инфлацията. Съответно, не се очакват промени от тази страна.

Още един момент, който може да повлияе на позицията на Японската банка, е устойчивият растеж на средната работна заплата. Тук позицията е, че растежът на заплатите не трябва да надхвърля 2% плюс прирастъкът на производителността, но тъй като е трудно да се определи този прирастък и всъщност той е досатъчно волатилен, можем да заключим, че дори в случай на засилване на растежа на заплатите, Банката на Япония не намери основание да предприеме неочаквани действия.

Съответно, вероятността за затягане на монетарната политика се оценява като ниска в момента, което дава основания да се предположи, че действия, които биха значително засилили курса на йената от страна на Банката на Япония, в близко бъдеще не се очакват.

Чистата къса позиция по JPY е скоригирана леко по време на отчетната седмица на стойност от 114 милиона, като стана -9,269 млрд., мечкарското предимство е неоспоримо. Изчислената цена е по-висока от дългосрочната средностойност, тенденцията е бикова.

USD/JPY продължава да расте, както се очакваше, и спря в няколко точки пред техническото съпротивление на 142,50. С оглед на забавянето на цената на ръста, шансовете за корекционно понижение са се увеличили и ближайшата подкрепа е на 140,90. Има възможност да се наблюдава понижение до средата на диапазона на 138,50/90 при появата на ястреби знаци от Банката на Япония. От друга страна, дългосрочният тренд е сигурен и се очаква да не има дълбока корекция. Ближайшата цел е закрепване над 142,50, следвано от преминаване в страничния диапазон, тъй като има малко основание за уверено продължение на растежа.

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română