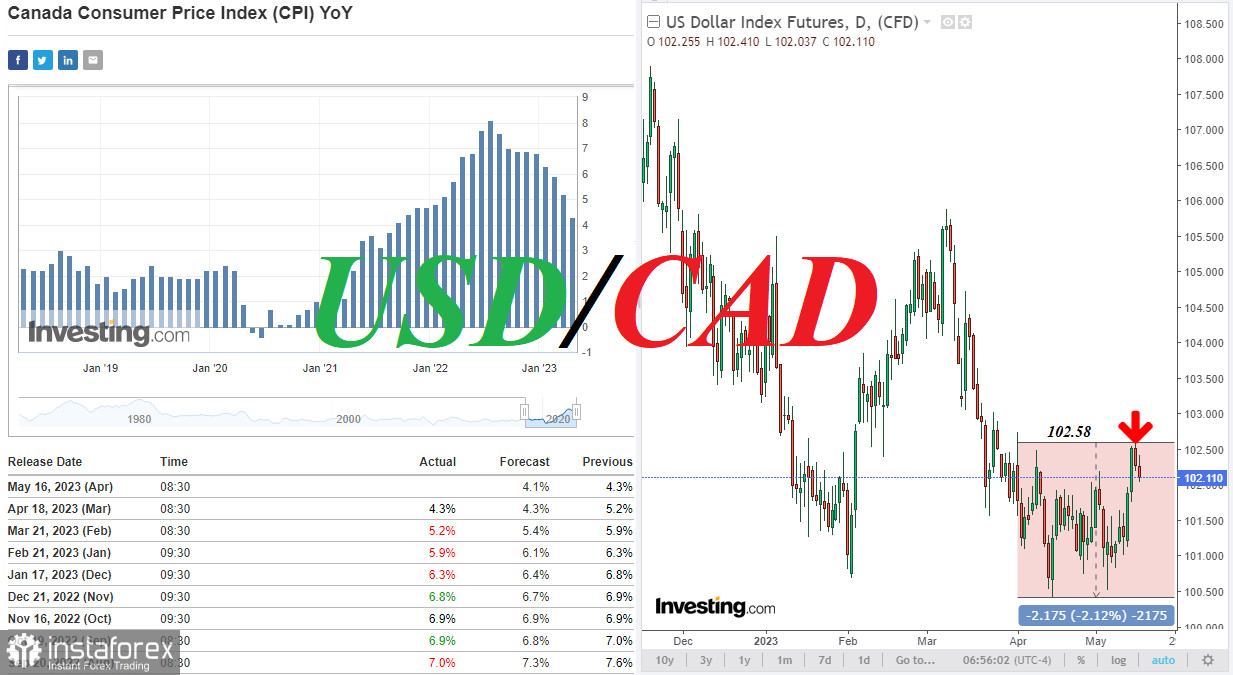

По време на днешната азиатска търговска сесия индексът на долара DXY намаля, продължавайки да пада, започнато в понеделник. Както отбелязахме в нашия вчерашен обзор, "доларът значително се засили във втората половина на миналата седмица, а неговият индекс DXY проби съпротивата на ниво 102,00, като постигна 5-седмичен максимум на 102,54". "Пробивът на подкрепата на 102,00 потвърждава нашите предположения за по-нататъшно падане на DXY към "кръглата" и психологически важна отметка от 100,00", отбелязахме, продължавайки да се придържаме към "негативния сценарий за долара".

Вчера слабите макро статистики от САЩ оказаха натиск върху долара. Конкретно, индексът PMI в производствения сектор от Федералната резервна банка на Ню Йорк показа рязко забавяне (-31,8 през май в сравнение с 10,8 през април и прогноза от -2,5) на деловата активност.

Участниците на пазара също са по-въздържани по отношение на обещанията на ръководството на Федералния резервен банк да продължи строгата монетарна политика, като се вземат предвид рисковете от рецесия в американската икономика и запазващите се проблеми в банковия сектор. Много икономисти пророкуват края на годината за преминаване на Федералния резерв към омекотяване на политиката, а не към засилване й. Освен това заплахата от дефолт в САЩ, ако правителството не повиши лимита на държавния дълг (над 31 трилиона долара в момента), не помага на долара, а по-скоро обратното. Остри дискусии в Конгреса по този въпрос все още не водят до нищо, а през следващата година в САЩ са планирани президентски избори.

В момента на публикуването на тази статия фючърсите на DXY се търгуваха близо до 102,11, с 47 пункта под локалния максимум, постигнат в началото на тази седмица.

Очакваме пробив на нивото на поддръжка от 102,00, което ще потвърди нашите предположения за по-нататъшно падане на DXY към "кръглата" и психологически важна отметка от 100,00.

Днес в 12:30 (GMT) участниците на пазара ще получат нови аргументи в подкрепа на нашето предположение или в подкрепа на възобновяването на ръста на долара. В това време Бюрото за преброяване в САЩ ще публикува следващия месечен доклад за розничните продажби в САЩ. Този основен водещ индикатор на потребителските разходи отразява общия обем на продажбите на търговци на дребно. Потребителските разходи представляват голяма част от общата икономическа активност на населението, докато вътрешната търговия представлява най-голямата част от растежа на БВП. Растежът на този показател трябва да се отрази положително върху USD. Прогнозата за април е +0,7% в сравнение с предишните стойности от -1,0%, -0,6%, +3,2%, -0,8%, -1,1%, +1,1%, -0,2%, +0,7%, -0,4%, +1,0% (в юни 2022 г.). Относителното намаление на показателя и по-лоши данни от прогнозната стойност могат да оказват краткосрочно негативно въздействие върху долара (вижте повече в Най-важните икономически събития за седмицата от 15.05.2023 до 21.05.2023).

В същото време (в 12:30 GMT) ще бъдат публикувани индексите на потребителските цени (CPI) за Канада, които отразяват динамиката на розничните цени и са ключов показател за инфлацията (голяма част от общата инфлация се дължи на потребителските цени).

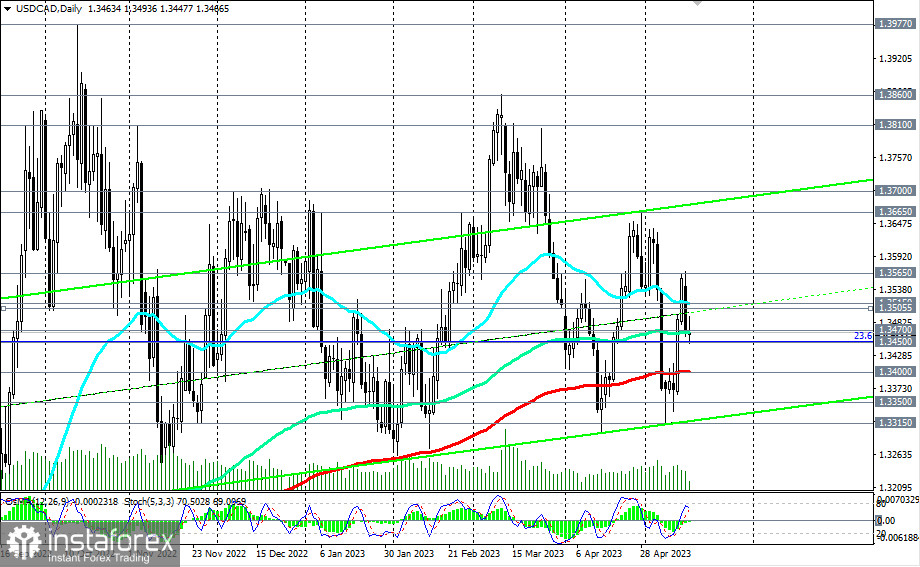

Данните, по-високи от предишните стойности и растежът им, ще засилят канадския долар, тъй като Банката на Канада ще има повече аргументи в подкрепа на запазването на лихвената ставка на текущото ниво от 4,5% за по-дълъг период от време. Ако данните за инфлацията значително надхвърлят очакванията, което да сигнализира ускорение на инфлацията, може да се наложи на Банката на Канада да приеме допълнителни ограничителни мерки, което трябва да се отрази позитивно на CAD, като отново насочи валутната двойка USD/CAD към ключовите нива на подкрепа 1.3400, 1.3350.

С оглед на това, че целевото ниво на инфлацията за Банката на Канада е в диапазона от 1% до 3%, растежът на показателите (CPI и Core CPI) над този диапазон е предвестник на повишаване на лихвените проценти и е положителен фактор за CAD.

Възможното повишаване на лихвените проценти на Банката на Канада ще намали още повече разликата между нейните нива и тези на Федералния резерв, което ще бъде по-изгодно за канадския долар, отколкото за американския.

Прогнозата за базовия индекс на потребителските цени (Core CPI) от Банката на Канада за април е +0,7% (+3,9% годишно), в сравнение с предишната стойност от +0,6% (+4,3% годишно).

Ако очакваните данни се окажат по-лоши от предишните стойности и прогнозата, това ще оказва негативно въздействие върху CAD, като насочва валутната двойка USD/CAD "на север", първо към местното ниво на съпротивление от 1.3565, особено ако публикуваните в същото време данни за розничните продажби в САЩ надхвърлят очакванията. Така че днес в 12:30 (GMT) се очаква значително увеличение на волатилността на пазара, особено във валутната двойка USD/CAD (за повече информация относно динамиката на валутната двойка вижте USD/CAD: сценарии за динамика на 16.05.2023).

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română