Пазарите все още са изцяло на тема очакваното увеличение на лихвените проценти на ФЕД, което вече доведе до спад на американските фондови индекси миналата седмица.

Новата седмица обаче може или да преобърне настроението на пазарите и да предизвика или отдръпване в обратна посока, или само да увеличи продажбите.

Защо може да се случи това и какви са причините за това вероятно поведение на инвеститорите?

След съобщението на Джеръми Пауъл през декември, че ФЕД ще започне да повишава лихвените проценти през 2022 г., и съобщението му по-рано този месец, че лихвите могат да бъдат повишени не три пъти, а четири пъти на фона на силна инфлация, пазарите паднаха в отчаяние и очакванията за първото покачване на цената на заемите се увеличи от средата на лятото до месец март.

На този фон доходността на държавните облигации постепенно се покачва. Доходността на референтната 10-годишна T-Note се втурна до 2,0%. Това доведе до спад в търсенето на заети пари и в резултат на това до намаляване на покупките на спекулативни инвеститори в акции на компании, което предизвика продажби на фондовия пазар в САЩ.

Във вторник ще започне много важна среща по отношение на паричната политика на ФЕД. Не очакваме промяна на лихвите, но публикуваното след срещата комюнике на банката, както и речта на пресконференцията на Джеръми Пауъл, могат значително да променят пазарните настроения. Ако банката отново изрази надежда, че инфлацията ще се забави, а след това ще започне постепенно да намалява, то това несъмнено ще послужи като основа за обрат на пазарите. Причина за подобна реторика на ФЕД и Пауъл може да са публикуваните в началото на януари декемврийски данни за инфлацията, които показват силно забавяне на растежа на месечната му стойност през декември.

Защо ФЕД може да се възползва от тези данни и да смекчи реториката си утре?

По-рано беше изтъкнато, че повишаването на лихвените проценти при настоящата криза в Америка е като смърт. Това просто ще нанесе сериозен удар върху икономиката и ще доведе до нова вълна от кризи и социални сътресения на фона на пандемията от COVID-19. Рязкото увеличение на лихвените проценти ще предизвика шок за икономиката и на финансовите пазари. Повишаването на доходността ще увеличи разходите за обслужване на дълга и дори може да предизвика неизпълнение в дългосрочен план. На тази вълна ще се задълбочат и геополитическите проблеми. Следователно регулаторът може да се вкопчи в надеждата да забави инфлацията и да се опита да отложи началото на повишаването на лихвите. Той може да намекне за това още утре, въз основа на резултатите от срещата.

Фактът, че подобен сценарий е реален, е напълно показан от динамиката на валутния пазар. Индексът на долара на ICE все още остава в тесен диапазон и се консолидира близо до 96 пункта. В допълнение, доходността на държавни ценни книжа отбеляза корективен спад към края на предходната седмица.

Така че, ако ФЕД и Пауъл ясно заявят, че темпът на инфлация може да се забави с времето на повишаване на лихвите поради спада, това ще бъде важен сигнал за края на корекцията на фондовите пазари, предимно в САЩ, и след това за местното увеличение на търсенето на дружествени акции. В този случай доходността на държавните облигации ще падне рязко и щатският долар ще бъде под натиск.

Ако обаче съдържанието на резюмето на банката и речта на Пауъл не покажат никакви промени, тогава пазарите ще видят обратното на горната картина.

Прогноза за деня:

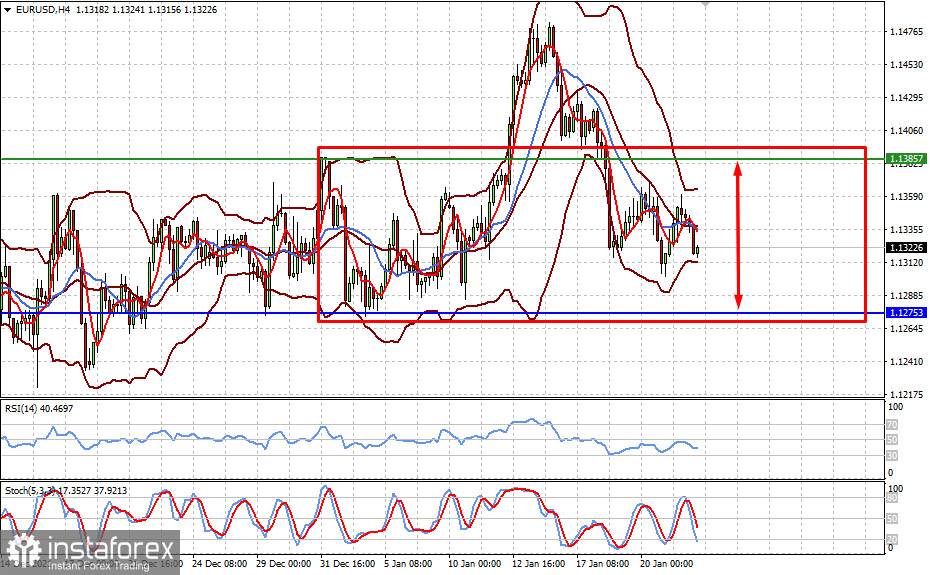

Очаква се двойката EUR/USD да остане в диапазона 1.1275-1.1385 до срещата на ФЕД.

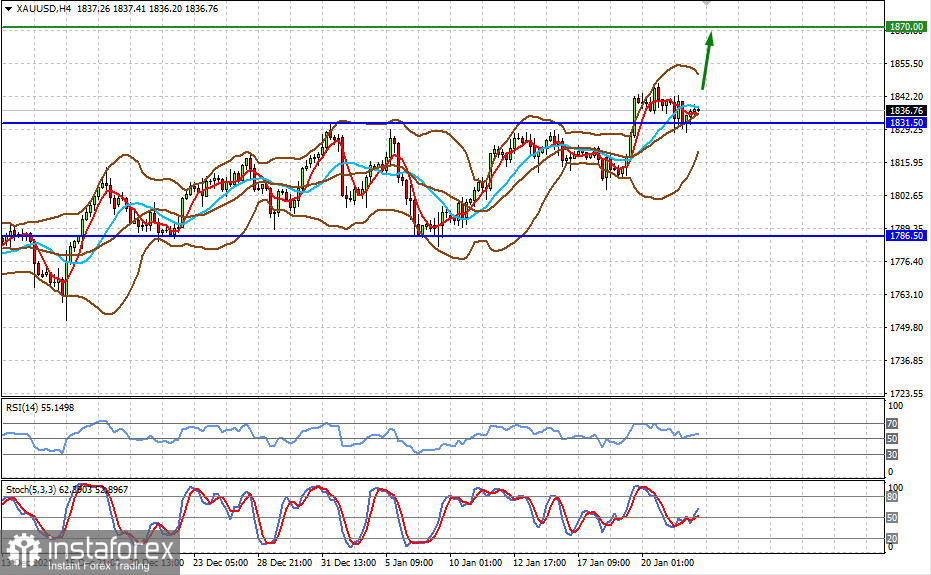

Спот златото остана неподвижно преди възможно възходящ скок до 1870.00 след срещата на ФЕД.

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română