Щатският долар направи пауза, след като индексът на долара достигна 12-месечно дъно ден по-рано. Отдръпването настъпи в целия спектър на пазара, но нямаше причини да се съмнявам в дългосрочната тенденция и има логични обяснения за това

И двете ключови събития в сряда, които биха могли да променят настроението на инвеститорите, не покриха очакванията, така че те не оказаха значително влияние върху котировките. Говорим за публикуването на протокола от заседанието на Федералния резерв през септември и доклада за инфлацията на потребителите.

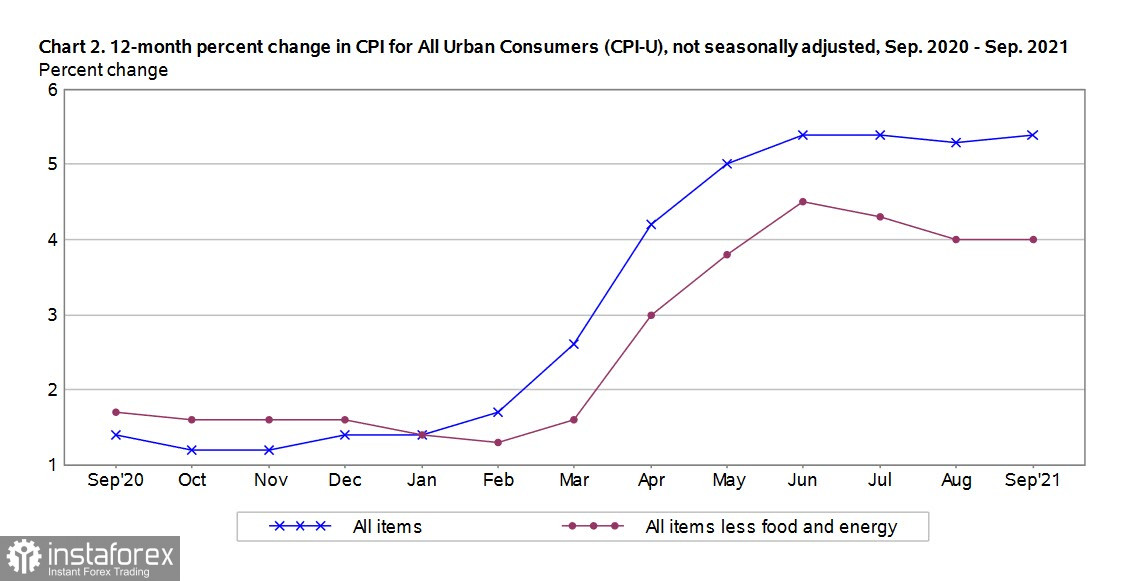

Според Бюрото по трудова статистика на САЩ, потребителската инфлация в САЩ се е увеличила през септември с 0,4% (прогноза +0,3%) или 5,4% на годишна база (прогноза 5,3%). Ръстът е малко по-висок от очакваното, но основната стойност, с изключение на енергията и храната, която Фед взема предвид, остана на същото ниво от 4%.

Въпреки това е очевидно, че опасенията, че инфлацията се удължава, са потвърдени и следователно все още има някаква реакция. Доходността по 5-годишните облигации TIPS се повиши до 2,68%, което е 4-месечен връх, а златото се повиши до месечен връх от 1 792 долара за унция в края на деня. Тази динамика показва не толкова отслабването на Щатския долар, а по-скоро подготовката за увеличаване на търсенето на защитни активи поради излизането от рисковите активи, тъй като протоколът от заседанието на ФЕД потвърди прогнозите за предстоящото начало на съкращаването на QE.

Консенсусното мнение на членовете на Федералния резерв е, че те са готови да започнат да намаляват с 15 милиарда долара на месец, но според протокола, няколко участници са готови за по-голямо намаляване. Например 20 милиарда на месец. Във всеки случай завършването на програмата се очаква не по-късно от юли 2022 г., тоест ако започне през ноември.

Освен това, е необходимо да се обърне внимание на факта, че няма единство между членовете на Комитета за това, как да се тълкуват темповете на възстановяване на пазара на труда. Слабостта на пазара на труда, при условие че се намалят стимулите, представлява сериозна заплаха и въпреки че в документа не присъства думата "стагфлация",е ясно, че членовете на Комитета са загрижени от тази заплаха. Слабият пазар на труда, предмет на намаляване на QE, е фактор за нарастването на търсенето на защитни активи. Най-вероятно излизането от рискови активи ще придобие по-подчертан характер през следващите дни, тоест стоковите валути ще бъдат под натиск. В същото време, високите цени на енергията няма да помогнат, тъй като те до голяма степен са показател, не толкова за голямото търсене, колкото за административни и политически грешки.

GBP/USD

Паундът изпитва многопосочно въздействие от няколко фактора наведнъж и е трудно да се каже къде ще се промени търсенето в крайна сметка.

В настоящия етап, факторът Brexit вече не е бичи фактор, а мечи. Преговорите с ЕС са напрегнати, Великобритания не е в състояние да се възползва от положението си и докато не бъде разработено ново търговско споразумение, търговският баланс се влошава. Енергийната криза, причинена от грешки при планирането, заплашва да забави производството и да увеличи вноса в случай на студена зима, което също ще влоши търговския баланс и ще изисква допълнителни мерки за подпомагане на икономиката, а не ограничаване на стимулите.

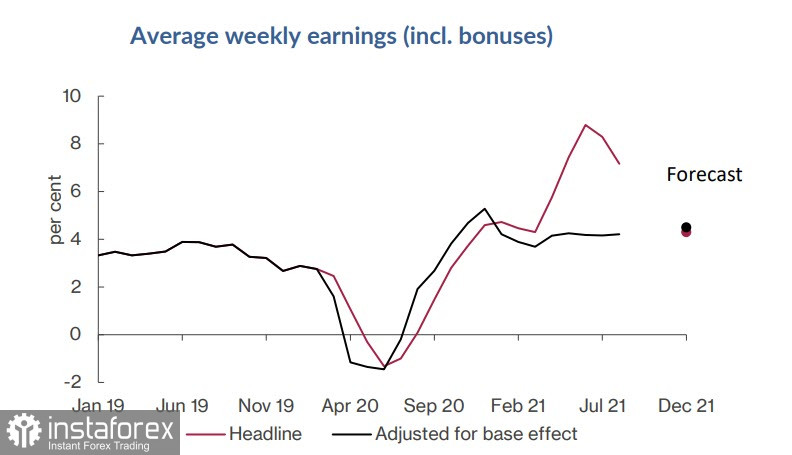

В същото време, темповете на растеж на заплатите вече надхвърлят очакваното ниво и според прогнозите на NIESR, процесът все още не е приключил. Очаква се ръстът на заплатите да бъде 4,5% през четвъртото тримесечие, спрямо сегашните 4,2%.

Съответно, тенденцията е в полза на по-нататъшния растеж на инфлацията, което принуждава Английската банка да реагира по-бързо, след като Федералния резерв обяви излизане от прекалено меката си политиката. Нивото на тази заплаха все още е неясно.

Може да се предположи, че настоящият ръст е временен и може да приключи близо до нивото на техническа устойчивост от 1.3720.

EUR/USD

След като индексът ZEW за Германия спадна през октомври с 4,2, а именно до 22,3, което се регистрира за 5 -ти пореден път, може да се твърди, че перспективите за германската икономика се влошиха значително. За еврозоната индексът също намалява за пети пореден път, но в същото време повечето експерти очакват инфлацията да продължи да расте. И двата процеса едновременно означават увеличаване на заплахата от стагфлация, което прави перспективите за еврото, особено на фона на очакваното намаляване на QE от ФЕД, доста слаби.

Може да се предположи, че еврото ще продължи да намалява. Логично е да използвате текущото отдръпване за продажби от по-високи нива. Целта е зададена на 1.15.

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română