Колкото и да изглеждат силни данните за заетостта в САЩ за май, кризата все още не е приключила. А когато приключи, САЩ ще натрупат планина от дългове, финансовото им състояние ще се влоши, което може да подкопае статута на долара като основна резервна валута. В такива моменти инвеститорите се стремят към златото, чиито позиции бързо се възстановиха след спада до 1675 долара за унция, което позволи на търговците да формират дълги позиции, следвайки предишните ми препоръки.

Commerzbank отбелязва, че златните борсово търгувани фондове са отчели тридневен отлив на капитали, най-дългият от март. Впечатлени от ралито на S&P 500, инвеститорите търсеха пари, за да купят навреме акции и да продадат продукти от специализирани борсово търгувани фондове. Но според мен подобна стратегия бързо ще стане непопулярна: първо, благородният метал успя да възстанови бързо своите загуби, настъпили по-рано; второ, индексите на акциите трябва да бъдат коригирани. Тяхното възходящо движение е силно подкрепено от Белия дом, който твърди, че въпреки силната статистика за заетостта в САЩ, все пак ще са необходими допълнителни фискални стимули.

Преди седмица златото вървеше по един и същ път с щатския долар, но още тогава беше ясно, че пряката им корелация не може да продължи дълго време. Прогнозите за растеж на XAU/USD са свързани с очакванията за отслабване на "американеца". Ръстът на двойния дефицит, разрастването на баланса на Федералния резерв и продължаващите ниски лихвени проценти на Централната банка за дълъг период предполагат, че възходящата тенденция в индекса на щатския долар се е променила към низходяща.

Динамика на златото и щатския долар

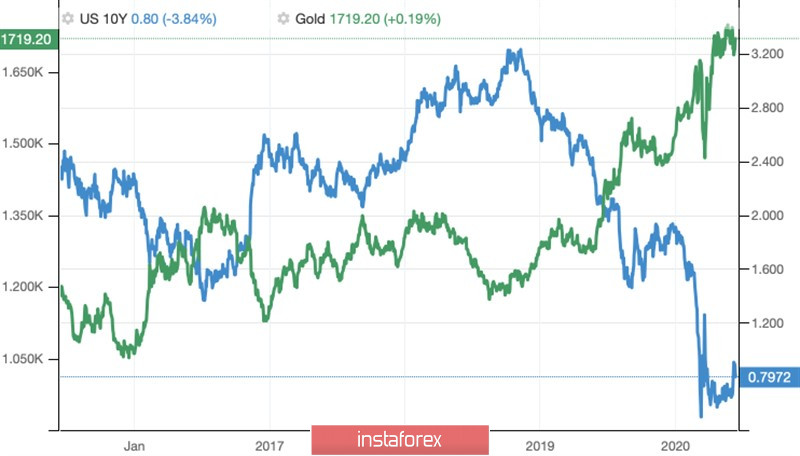

Всъщност само през второто тримесечие Министерството на финансите ще емитира облигации от 3 трилиона долара, което ще увеличи държавния дълг до 130% от БВП. Преди десет години говорихме за цифра от 100%. В същото време нарастващата доходност поради очакванията за V-образно възстановяване в американската икономика ще принуди Федералния резерв да използва японския и австралийския опит за насочване към лихвените проценти на пазара на дълга. Според експертите на Bloomberg това ще се случи преди септември и ще се упражнява контрол върху 2 или 5-годишни ценни книжа. Ограничавайки растежа на рентабилността, Джером Пауъл и компания ще лишат долара от важен коз. В същото време ускоряването на инфлацията ще доведе до намаляване на реалните лихви по държавните облигации, което е добра новина за златото.

Динамика на доходността на златото и облигациите в САЩ

Кризата все още не е приключила и Федералният резерв просто е длъжен да използва "гълъбова" реторика на заседанието на FOMC през юни, за да не предизвика сериозна корекция на фондовата борса, което е крайно неподходящо при подготовката за американските президентски избори. Световната банка изчислява, че глобалният БВП ще се свие с 5,2% през 2020 г., а икономиката на развиващите се страни с 2,5%, за първи път от 60 години насам.

Технически успешната атака на динамичната съпротива под формата на пълзящи средни стойности и линията 1-3 от модела 1-2-3 ще увеличи рисковете от възобновяване на северния поход на благородния метал в посока към целта от 161,8% според модела AB=CD. Ние държим дълги позиции, образувани от нивото от 1675 долара за унция, и ги увеличаваме при пробиви на съпротива.

Дневна графика на златото

Български

Български

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Français

Français Tiếng Việt

Tiếng Việt 中文

中文 বাংলা

বাংলা हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română