S&P 500

স্টক মার্কেটের পর্যালোচনা - ১৭ মার্চ

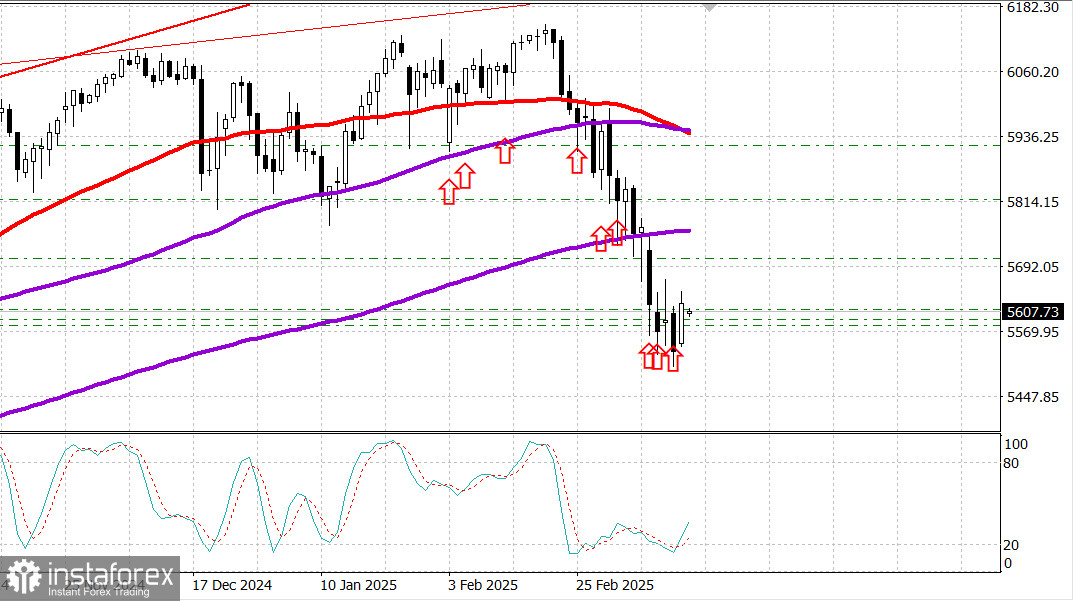

মার্কিন স্টক মার্কেট: S&P 500 সূচকের শক্তিশালী সাপোর্ট লেভেল গঠিত হয়েছে

শুক্রবার প্রধান মার্কিন সূচকসমূহের পারফরম্যান্স:

- ডাও জোন্স: +1.7%

- নাসডাক: +2.6%

- S&P 500: +2.1%

- S&P 500-এর বর্তমান অবস্থান: 5,638 (রেঞ্জ: 5,500–6,000)

সপ্তাহের শেষে মার্কিন স্টক মার্কেটে উল্লেখযোগ্য প্রবৃদ্ধি পরিলক্ষিত হয়েছে, ফলে সাম্প্রতিক দরপতনের পর পুনরুদ্ধার ঘটেছে।

S&P 500 সূচক 2.1% বৃদ্ধি পেয়েছে, ডাও জোন্স ইন্ডাস্ট্রিয়াল এভারেজ 674 পয়েন্ট (+1.7%) বেড়েছে, এবং নাসডাক কম্পোজিট সূচক 2.6% বৃদ্ধি পেয়েছে।

মূলত, সাম্প্রতিক ট্রেডিং সেশনে বড় দরপতন পর "বাই দ্য ডিপ বা দরপতনের সময় ক্রয়ের" কৌশলের কারণে এই ঊর্ধ্বমুখী প্রবণতা দেখা গেছে।

মূল কারণসমূহ যা বিনিয়োগকারীদের আকৃষ্ট করেছে:

- সরকারি শাটডাউনের ঝুঁকি হ্রাস পেয়েছে, যা বিনিয়োগকারীদের মধ্যে স্টক ক্রয়ের প্রবণতা সৃষ্টি করেছে। ডেমোক্র্যাট সিনেটর চাক শুমার ঘোষণা করেছেন যে তিনি সরকারি তহবিল বৃদ্ধির পক্ষে ভোট দেবেন, যদিও তার দলের বেশিরভাগ সদস্য এর বিরোধিতা করছে।

- মার্কিন যুক্তরাষ্ট্র ও কানাডার মধ্যে বাণিজ্য উত্তেজনা কমেছে, কারণ অন্টারিওর প্রিমিয়ার ফোর্ড এবং মার্কিন বাণিজ্য প্রতিনিধি তাই-এর মধ্যকার আলোচনা ফলপ্রসূ হয়েছে।

- চীনের নতুন প্রণোদনা ব্যবস্থা সম্পর্কে আলোচনা জোরদার হয়েছে, যা দেশটির অভ্যন্তরীণ ভোগব্যয়ের প্রবৃদ্ধি বাড়ানোর জন্য আর্থিক সহায়তা প্রদানের সম্ভাবনা তৈরি করেছে।

বৃহৎ মূলধনসম্পন্ন কোম্পানিগুলোর স্টকের পারফরম্যান্স স্টক সূচকগুলোর শক্তিশালী সাপোর্ট লেভেল গঠনে সহায়তা করেছে

বৃহৎ মূলধনসম্পন্ন খাতের প্রবৃদ্ধি মার্কিন স্টক মার্কেটে ইতিবাচক পরিস্থিতি সৃষ্টি করেছে।

বিশেষত, এনভিডিয়া (NVDA 121.67, +6.09, +5.3%) এবং টেসলা (TSLA 249.98, +9.30, +3.9%) এতে গুরুত্বপূর্ণ ভূমিকা পালন করেছে।

এছাড়া, আলটা বিউটি (ULTA 357.48, +43.01, +13.7%) এবং ডকুসাইনের (DOCU 85.76, +11.06, +14.8%) স্টকের মূল্য উল্লেখযোগ্যভাবে বেড়েছে, যদিও কোম্পানিগুলো বার্ষিক মুনাফার দুর্বল পূর্বাভাস প্রদান করেছে।

- আলটার কর্তৃপক্ষ গ্রাহকদের অনিশ্চয়তার কথা উল্লেখ করে বার্ষিক মুনাফার দুর্বল পূর্বাভাস প্রদান করেছে।

- ডকুসাইনের প্রথম প্রান্তিক ও বার্ষিক আয়ের পূর্বাভাস ট্রেডারদের প্রত্যাশার চেয়ে কম।

মার্কেটের ট্রেডাররা অর্থনৈতিক প্রতিবেদনের দুর্বল ফলাফল উপেক্ষা করেছে

শুক্রবার সকালে প্রকাশিত মিশিগান কনজিউমার সেন্টিমেন্ট বা ভোক্তা আস্থা সূচক 57.9 পয়েন্টে নেমে গেছে (প্রত্যাশা ছিল 65.6 পয়েন্ট), যা ফেব্রুয়ারির 64.7 পয়েন্ট থেকে কম। এটি টানা তিন মাসের পতন নির্দেশ করে। এক বছর আগে, এই সূচক 79.4 পয়েন্টে ছিল।

তবে কিছু উদ্বেগ রয়ে গেছে, কারণ স্বর্ণ $3,001.00 প্রতি আউন্সের উপরে ট্রেড করছে, যা নিরাপদ বিনিয়োগের প্রতি চাহিদা বৃদ্ধি নির্দেশ করে।

অন্যদিকে,

- ১০-বছরের ট্রেজারি বন্ডের ইয়েল্ড ৩ বেসিস পয়েন্ট বৃদ্ধি পেয়ে ৪.৩১% হয়েছে।

- ২-বছরের ট্রেজারি বন্ডের ইয়েল্ড ৭ বেসিস পয়েন্ট বৃদ্ধি পেয়ে ৪.০২% হয়েছে।

চলতি বছরের শুরু থেকে পারফরম্যান্স:

- ডাও জোন্স ইন্ডাস্ট্রিয়াল এভারেজ: -2.5%

- S&P 500: -4.1%

- S&P মিডক্যাপ 400: -6.2%

- নাসডাক কম্পোজিট: -8.1%

- রাসেল 2000: -8.3%

অর্থনৈতিক প্রতিবেদনের সারসংক্ষেপ:

- মার্চে মিশিগান কনজিউমার সেন্টিমেন্ট সূচক (প্রাথমিক): 57.9 পয়েন্ট (প্রত্যাশিত: 65.6 পয়েন্ট), পূর্ববর্তী 64.7 পয়েন্ট।

- মূল বিষয়: কনজিউমার সেন্টিমেন্টে দুর্বলতার প্রভাব বয়স, আয়, সম্পদ, রাজনৈতিক মতামত এবং অঞ্চল নির্বিশেষে সকল গোষ্ঠীর ওপর পড়েছে, যার প্রধান কারণ মুদ্রাস্ফীতি ও নীতিগত অনিশ্চয়তা।

সোমবারের পূর্বাভাস:

মার্কেটের ট্রেডাররা নিম্নলিখিত প্রতিবেদনের ওপর দৃষ্টিপাত করবে:

- মার্চ এম্পায়ার স্টেট ম্যানুফ্যাকচারিং ইনডেক্স: প্রত্যাশিত 5.7

- ফেব্রুয়ারি খুচরা বিক্রয়: প্রত্যাশিত -0.9%

- অটোমোবাইল বাদে খুচরা বিক্রয়: প্রত্যাশিত -0.4% (সকাল ৮:৩০ AM ET)

- জানুয়ারি বিজনেস ইনভেন্টরি: প্রত্যাশিত -0.2%

- মার্চ NAHB হাউজিং মার্কেট ইনডেক্স: প্রত্যাশিত 42 (সকাল ১০:০০ AM ET)

এনার্জি মার্কেট:

- ব্রেন্ট ক্রুড: $71.20

- মার্কিন স্টক মার্কেটে তীব্র ঊর্ধ্বমুখী প্রবণতার কারণে তেলের দর $71-এর উপরে উঠেছে।

উপসংহার:

শুক্রবার মার্কিন স্টক মার্কেটে অস্বাভাবিক মুভমেন্ট দেখা গেছে। ভোক্তা আস্থার প্রতিবেদনের দুর্বল ফলাফল সত্ত্বেও—যা একটি প্রধান অর্থনৈতিক সূচক—মার্কেটে দ্রুত ঊর্ধ্বমুখী প্রবণতা দেখা গিয়েছে। এটি নির্দেশ করে যে বিক্রির প্রবণতা সম্ভবত শেষ হয়েছে, যা ভবিষ্যতে আরও দইর বৃদ্ধির সুযোগ সৃষ্টি করতে পারে। তবে, মার্কিন অর্থনৈতিক প্রবৃদ্ধিতে দুর্বলতার স্পষ্ট লক্ষণ দেখা যাচ্ছে এবং মার্কেটে এখন একটি দীর্ঘস্থায়ী কনসোলিডেশন পর্ব শুরু হতে পারে।

সঠিক সাপোর্ট লেভেল থেকে লং পজিশন হোল্ড রাখা বুদ্ধিমানের কাজ হতে পারে।

মিখাইল মাকারভ

আরও বিশ্লেষণমূলক প্রতিবেদন:

বাংলা

বাংলা

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română