সামষ্টিক অর্থনৈতিক প্রতিবেদনের বিশ্লেষণ:

বৃহস্পতিবার অল্প কিছু সামষ্টিক অর্থনৈতিক ইভেন্ট নির্ধারিত হয়েছে, এবং সেগুলোর কোনটিই খুব বেশি তাৎপর্যপূর্ণ নয়। শুধুমাত্র মার্কিন যুক্তরাষ্ট্রে মাঝারি গুরুত্বসম্পন্ন আনএমপ্লয়মেন্ট ক্লেইমস এবং উৎপাদক মূল্য সূচক সংক্রান্ত দুটি প্রতিবেদন প্রকাশ করা হবে। প্রথমটি প্রতিবেদনে সাধারণত খুব কমই পূর্বাভাসের তুলনায় উল্লেখযোগ্য বিচ্যুতি দেখা যায় এবং কদাচিৎ মার্কেটে প্রতিক্রিয়া উস্কে দেয়। দ্বিতীয় সূচকটি সামগ্রিক মুদ্রাস্ফীতিকে প্রভাবিত করে এবং গতকাল প্রকাশিত মুদ্রাস্ফীতি প্রতিবেদনের ফলাফলই "এই সূচকটির মান কেমন হতে পারে?" সেই প্রশ্নের উত্তর দেয়।

মৌলিক ইভেন্টের পর্যলোচনা:

বৃহস্পতিবারের মৌলিক ইভেন্টের মধ্যে সবচেয়ে গুরুত্বপূর্ণ হচ্ছে ইউরোপীয় কেন্দ্রীয় ব্যাংক বৈঠক, যদিও এই বৈঠকের ফলাফল নিয়ে খুব বেশি অস্পষ্টতা নেই। মার্কেটের সকল ট্রেডাররা নিশ্চিত যে ইসিবি দ্বিতীয়বারের মতো মূল সুদের হার 0.25% কমিয়ে দেবে। অতএব, ইসিবির প্রেসিডেন্ট ক্রিস্টিন লাগার্ডের বক্তৃতাই হচ্ছে মূল ইভেন্ট, যা ইউরোপীয় কেন্দ্রীয় ব্যাংকের ভবিষ্যত পদক্ষেপের বিষয়ে ট্রেডারদেরকে দিকনির্দেশনা দিতে পারে। যাইহোক, এমনকি এই ইভেন্টটিকেও "অত্যন্ত গুরুত্বপূর্ণ" বলে মনে করা হচ্ছে না, কারণ মার্কেটের ট্রেডাররা এখনও ফেডারেল রিজার্ভের আর্থিক নীতিমালার প্রতি বেশি মনোযোগ দিচ্ছে। গত দুই বছরে ফেডের সুদের হার হ্রাসের ভিত্তিতে বাজার পরিস্থিতি নির্ধারণ করা হলেও, ইসিবির পরিকল্পনা এবং পদক্ষেপ নির্বিশেষে ডলার এখন দীর্ঘমেয়াদে শক্তিশালী হতে পারে।

উপসংহার:

বৃহস্পতিবার, উভয় কারেন্সি পেয়ারেরই দরপতন হতে পারে, তবে ইউরোর ভাগ্য কিছুটা ইসিবির বৈঠকের ফলাফলের উপর নির্ভর করবে। আমরা সোজাসাপ্টা বলতে চাই যে এই ইভেন্টের প্রভাবে আমরা মার্কেটে প্রতিক্রিয়া সৃষ্টির আশা করছি না। আমরা সম্ভবত অস্থিরতার মাত্রা বৃদ্ধি পেতে দেখব, কিন্তু একবার অস্থিরতার মাত্রা কমে গেলে, মূল প্রবণতা বজায় থাকবে এবং EUR/USD পেয়ারের মূল্য সম্ভবত ইসিবি বৈঠকের আগের মতো একই লেভেলের কাছাকাছি থাকবে।

ট্রেডিং সিস্টেমের মূল নিয়মাবলী:

1) সিগন্যাল গঠন করতে কতক্ষণ সময় নেয় তার উপর ভিত্তি করে সিগন্যালের শক্তি নির্ধারণ করা হয় (বাউন্স বা লেভেলের ব্রেকথ্রু)। এটি গঠন করতে যত কম সময় লাগবে, সিগন্যাল তত শক্তিশালী হবে।

2) যদি ভুল সিগন্যালের উপর ভিত্তি করে নির্দিষ্ট লেভেলের কাছাকাছি দুটি বা ততোধিক পজিশন খোলা হয় (যা টেক প্রফিট শুরু করেনি বা নিকটতম লক্ষ্যমাত্রায় পৌছায়নি), তাহলে এই লেভেলে প্রাপ্ত পরবর্তী সমস্ত সিগন্যাল উপেক্ষা করা উচিত।

3) ফ্ল্যাট মার্কেটের সময়, যেকোন পেয়ারের একাধিক ফলস সিগন্যাল তৈরি হতে পারে বা কোন সিগন্যালের গঠন নাও হতে পারে। যাই হোক না কেন, ফ্ল্যাট মুভমেন্টের ইঙ্গিত পাওয়া মাত্র ট্রেডিং বন্ধ করে দেয়া উচিত।

4) ইউরোপীয় সেশনের শুরু এবং মার্কিন সেশনের মাঝামাঝি সময়ে ট্রেড ওপেন করা উচিত। এর বাইরে সমস্ত ট্রেড ম্যানুয়ালি ক্লোজ করতে হবে।

5) প্রতি ঘন্টার চার্টে, শুধুমাত্র উল্লেখযোগ্য ভোলাট্যালিটি এবং প্রতিষ্ঠিত প্রবণতার মধ্যেই MACD থেকে প্রাপ্ত সিগন্যালের উপর ভিত্তি করে ট্রেড করার পরামর্শ দেওয়া হয়, যা একটি ট্রেন্ডলাইন বা ট্রেন্ড চ্যানেল দ্বারা নিশ্চিত করা হয়।

6) যদি দুটি লেভেল একে অপরের খুব কাছাকাছি অবস্থিত হয় (5 থেকে 15 পিপস পর্যন্ত), সেগুলোকে সাপোর্ট এবং রেজিস্ট্যান্স লেভেল হিসাবে বিবেচনা করা উচিত।

7) মূল্য 15 পিপস উদ্দেশ্যমূলক দিকে যাওয়ার পর, ব্রেক-ইভেনে স্টপ লস সেট করা উচিত।

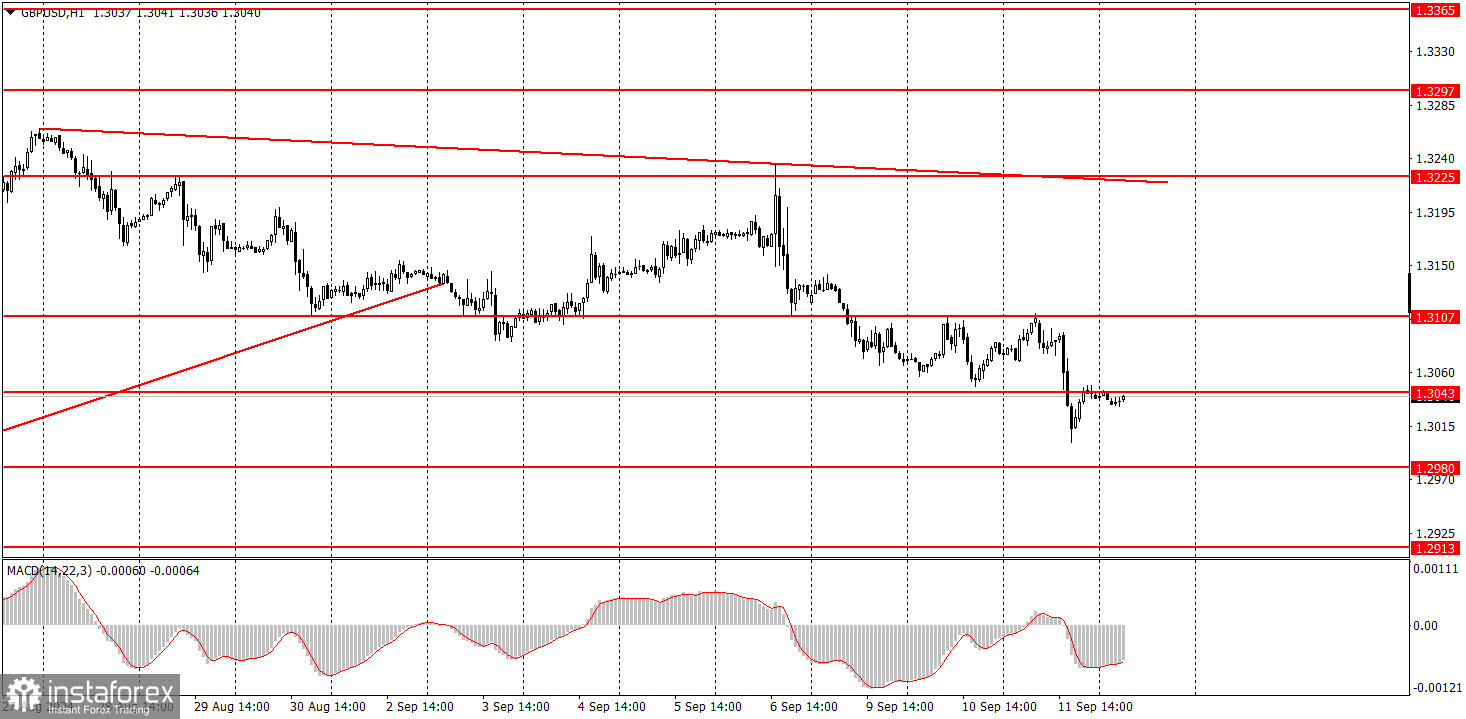

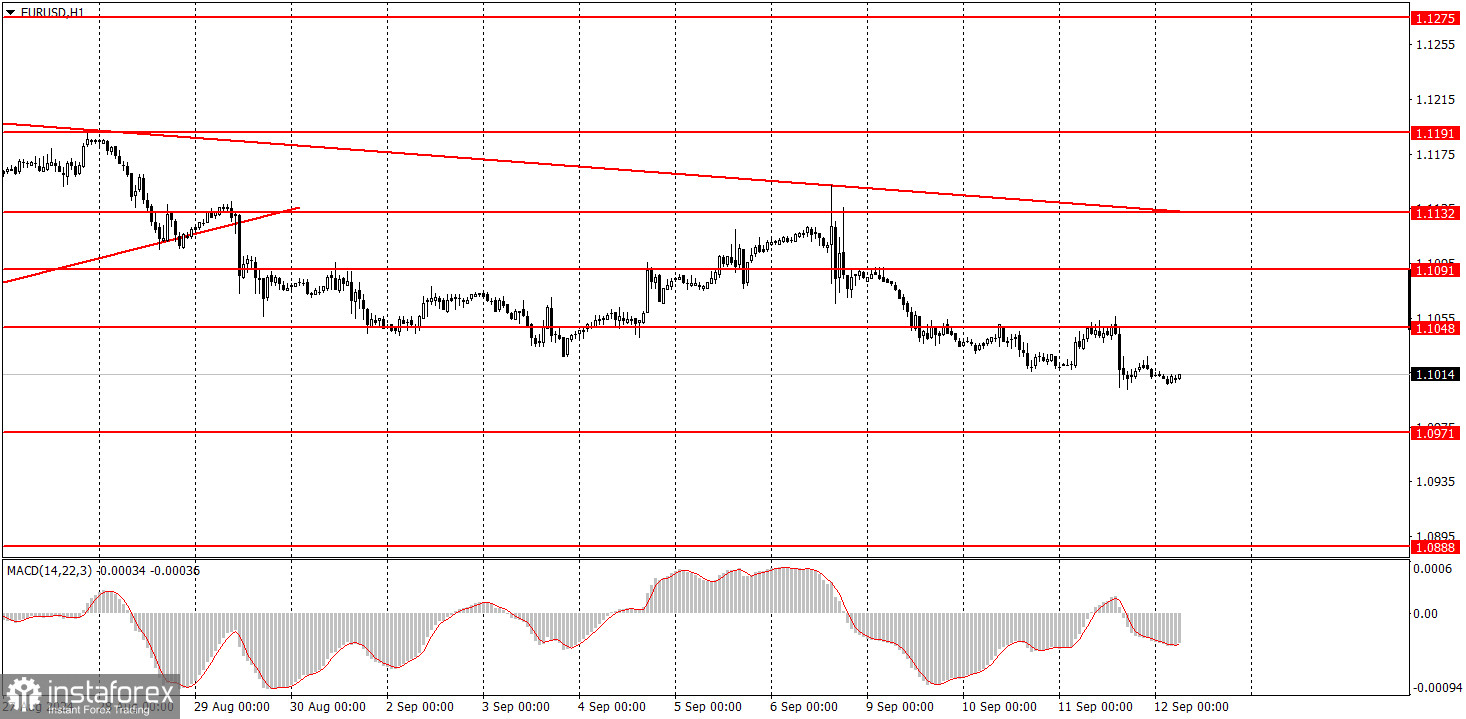

চার্টে কী আছে:

সাপোর্ট এবং রেজিস্ট্যান্স লেভেলগুলো হল সেই লেভেল যা কারেন্সি পেয়ার কেনা বা বিক্রি করার সময় লক্ষ্যমাত্রা হিসাবে কাজ করে। আপনি এই লেভেলগুলোর কাছাকাছি টেক প্রফিট সেট করতে পারেন।

লাল লাইন হল চ্যানেল বা ট্রেন্ড লাইন যা বর্তমান প্রবণতা প্রদর্শন করে এবং দেখায় যে এখন কোন দিকে ট্রেড করা ভাল হবে।

MACD (14,22,3) সূচক, হিস্টোগ্রাম এবং সিগন্যাল লাইন উভয়ই অন্তর্ভুক্ত করে, এটি একটি সহায়ক টুল হিসেবে কাজ করে এবং এটি সিগন্যালের উৎস হিসেবেও ব্যবহার করা যেতে পারে।

গুরুত্বপূর্ণ বক্তৃতা এবং প্রতিবেদন (সর্বদা নিউজ ক্যালেন্ডারে অন্তর্ভুক্ত থাকে) যেকোন কারেন্সি পেয়ারের মূল্যের গতিশীলতাকে ব্যাপকভাবে প্রভাবিত করতে পারে। অতএব, এগুলো প্রকাশের সময় অত্যন্ত সতর্কভাবে ট্রেডিং করতে হবে। প্রচলিত প্রবণতার বিপরীতে আকস্মিকভাবে মূল্যের পরিবর্তন থেকে সুরক্ষিত থাকতে মার্কেটে থেকে বের হয়ে যাওয়াই যুক্তিসঙ্গত হতে পারে।

নতুন ট্রেডারদের সর্বদা মনে রাখতে হবে যে প্রতিটি ট্রেড থেকে লাভ হবে না। একটি সুস্পষ্ট কৌশল গ্রহণ ও কার্যকর অর্থ ব্যবস্থাপনাই দীর্ঘমেয়াদে ট্রেডিংয়ের সাফল্যের ভিত্তি হিসেবে কাজ করে।

বাংলা

বাংলা

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română