বুধবারের মার্কিন সেশনের শুরুতে, ভোক্তা মূল্য সূচক প্রকাশ করা হয়। প্রতিবেদনটি মিশ্র ছিল। মুদ্রাস্ফীতির চলমান বৃদ্ধি সত্ত্বেও, মূল সূচক এখনও নিম্নমুখী প্রবণতা দেখাচ্ছে। বাজারের প্রতিক্রিয়া বলতে গেলে, ব্যবসায়ীরা এমন ফলাফল দেখে হতবাক হয়েছে। বেশিরভাগ বাজার অংশগ্রহণকারীরা বুঝতে পারে না কিভাবে আগস্টের পরিসংখ্যান ব্যাখ্যা করতে হবে – ডলারের পক্ষে নাকি এর বিপরীতে।

পরিস্থিতিটি আরও জটিল যে বর্তমানে একটি তথাকথিত "শান্ত সময়" রয়েছে যে সময়ে ফেডারেল রিজার্ভ সদস্যদের জনসমক্ষে তাদের মতামত প্রকাশ করার অনুমতি নেই। পরবর্তী ফেড মিটিং পর্যন্ত 10 দিনেরও কম বাকি আছে, তাই ব্যবসায়ীরা মার্কিন কেন্দ্রীয় ব্যাংকের ইঙ্গিত ছাড়াই ট্রেড করতে বাধ্য হচ্ছে৷

বর্তমান মূল্যের ওঠানামা বুলস এবং বিয়ারস কতটা সিদ্ধান্তহীনতার প্রতিফলন করে – অনেক বিশেষজ্ঞের প্রত্যাশার বিপরীতে, মুদ্রাস্ফীতির তথ্য দিকনির্দেশ নির্ধারণে একটি নির্ধারক ভূমিকা পালন করেনি। বিক্রেতারা ডাউনট্রেন্ড পুনরায় শুরু করতে পারেনি, এবং ক্রেতারাও একটি উল্লেখযোগ্য সংশোধন সংগঠিত করতে অক্ষম ছিল। যদিও উভয় পক্ষই চেষ্টা করেছিল: প্রাথমিকভাবে, EUR/USD পেয়ার মূল্য 1.07 স্তরে নেমেছিল, কিন্তু তারপরে বিপরীত হয়ে 1.0750 চিহ্নে ফিরে এসেছিল, যেখানে এটি ওঠা-নামা করছিল। প্রত্যেকেই কর্মক্ষমতা হারিয়ে ফেলেছে - বিয়ারস এবং বুলস উভয়ই। যাইহোক, যখন এটি বিস্তৃত সময়সীমার ক্ষেত্রে আসে, বিজয়ী ফেড দ্বারা নির্ধারিত হবে, যা পরের সপ্তাহে সর্বশেষ পরিসংখ্যানে মন্তব্য করবে।

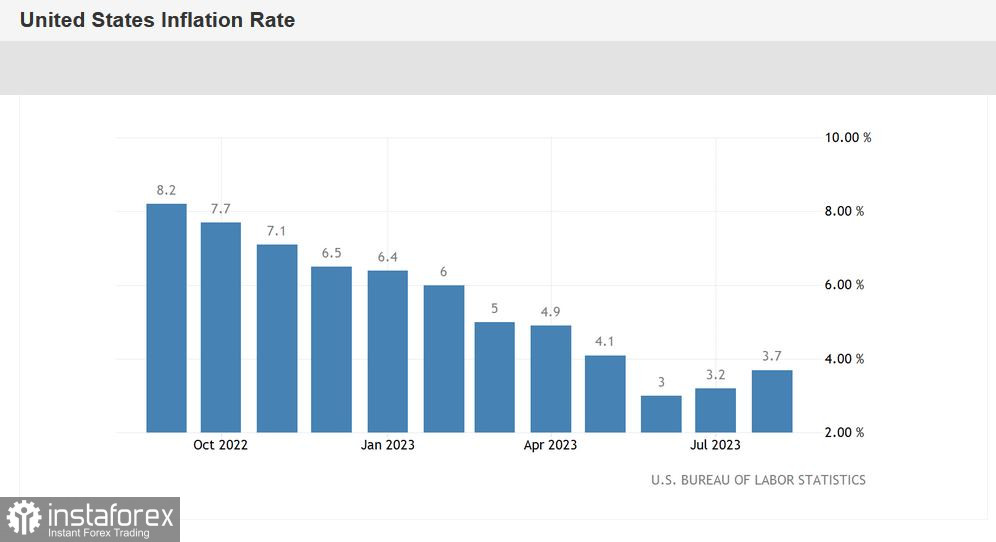

US CPI, বার্ষিক ভিত্তিতে, 3.6% এর প্রত্যাশার বিপরীতে 3.7% এ বেড়েছে। এই সূচকটি 12 মাসের (!) নিম্নগামী চক্রের পর টানা দ্বিতীয় মাসের জন্য একটি ঊর্ধ্বমুখী আন্দোলন দেখাচ্ছে। মাসিক মান 0.6% এ এসেছে, যা 2022 সালের জুনের পর থেকে সর্বোচ্চ বৃদ্ধির হার।

যাইহোক, কোর CPI ক্রমাগত হ্রাস অব্যাহত রেখেছে। বার্ষিক মান 4.3%-এ সহজ করে প্রত্যাশা পূরণ করেছে, অক্টোবর 2021 থেকে সবচেয়ে ধীর বৃদ্ধির হার।

কোর CPI চিত্র, যা অস্থির খাদ্য এবং জ্বালানির দাম বাদ দেয়, জুলাই মাসে একটি তীব্র বৃদ্ধির (4.9%) পরে একই সময়ে 4.3% বেড়েছে। পোশাকের দাম 3.1% বৃদ্ধি পেয়েছে (জুলাই মাসে, এই উপাদানটি 3.2% বেড়েছে), ব্যবহৃত গাড়ির দাম 6.6% কমেছে (আগের মাসে 5.6% হ্রাসের পরে), নতুন গাড়ি 2.9% (3.5%) আরও ব্যয়বহুল হয়েছে ), এবং পরিবহন পরিষেবার খরচ বেড়েছে 10.3% (জুলাই মাসে, বৃদ্ধি ছিল 9%)।

মাসিক CPI বৃদ্ধিতে সবচেয়ে বড় অবদান এসেছে জ্বালানি মূল্য সূচক থেকে, যা বৃদ্ধির অর্ধেকেরও বেশি। শক্তি উপাদান সূচকটি মাসে 5.6% বৃদ্ধি পেয়েছে, কারণ কার্যত সমস্ত প্রধান শক্তি উপাদান সূচক বেড়েছে।

তেল বাজারে সাম্প্রতিক ঘটনাবলী বিবেচনা করে, এটা অনুমান করা যেতে পারে যে এই ধরনের প্রবণতা বিকাশ অব্যাহত থাকবে। সরবরাহ হ্রাসের কারণে তেলের দাম 10 মাসের সর্বোচ্চে পৌঁছেছে। 2022 সালের নভেম্বরের পর প্রথমবারের মতো ব্রেন্ট ক্রুড অয়েল ব্যারেল প্রতি $92 এ পৌঁছেছে৷ US WTI অপরিশোধিত তেলও বেড়েছে, ব্যারেল প্রতি $89.05 ছুঁয়েছে৷ আপনি হয়তো জানেন, সৌদি আরব এবং রাশিয়া গত সপ্তাহে সরবরাহ কমানোর সিদ্ধান্ত বাড়িয়েছে, প্রতিদিন মোট 1.3 মিলিয়ন ব্যারেল। এই সপ্তাহে তেলের মূল্য বৃদ্ধির সাথে লিবিয়া তীব্র আবহাওয়া এবং বন্যার কারণে 4টি পূর্ব তেল রপ্তানি টার্মিনাল বন্ধ করে দিয়েছে।

অতএব, মার্কিন CPI উত্তরের চেয়ে বেশি প্রশ্ন রেখে গেছে, বিশেষ করে ফেডারেল রিজার্ভের প্রতিক্রিয়ার প্রেক্ষাপটে। একদিকে টানা দ্বিতীয় মাসে মূল্যস্ফীতি ত্বরান্বিত হয়েছে। সিপিআই-এর মাসিক বৃদ্ধির অর্ধেকেরও বেশি পেট্রলের দাম বৃদ্ধির কারণে চালিত হয়েছিল। তেলের বাজারে চলমান বৃদ্ধির পরিপ্রেক্ষিতে, এটি ইঙ্গিত দেয় যে এই সূচকটি বাড়তে থাকবে। অন্যদিকে, বার্ষিক ভিত্তিতে মূল সূচকটি বহু মাসের সর্বনিম্নে 4.3% এ নেমে এসেছে। EUR/USD গতিশীলতার বিচার করে, ব্যবসায়ীরা ফেডের অগাস্ট CPI-এর সম্ভাব্য প্রতিক্রিয়া সম্পর্কে একটি সমন্বিত মতামত তৈরি করেনি।

এটি উল্লেখযোগ্য যে প্রকাশের পরপরই, সেপ্টেম্বরে ফেড সুদের হার বৃদ্ধির সম্ভাবনা 10% থেকে 3% এ নেমে এসেছে (CME ফেডওয়াচ টুল অনুসারে)। এর মানে হল যে ব্যবসায়ীরা আত্মবিশ্বাসী যে কেন্দ্রীয় ব্যাংক এই মাসে স্থিতিশীলতা বজায় রাখবে। যাইহোক, রিপোর্টের আগেই তারা মূলত এই ফলাফলে আত্মবিশ্বাসী ছিল। এদিকে, নভেম্বরে হার বৃদ্ধির সম্ভাবনা সামান্য কমেছে (45% থেকে 39%)। সারমর্মে, প্রতিবেদনের পরে পরিস্থিতি মৌলিকভাবে পরিবর্তিত হয়নি: সেপ্টেম্বরের সম্ভাবনাগুলি নগণ্য রয়ে গেছে, যেখানে নভেম্বরের সম্ভাবনাগুলি প্রায় 50/50।

এই সবগুলি ইঙ্গিত করে যে EUR/USD ব্যবসায়ীদের এখনও "ফেড থেকে একটি ইঙ্গিত" প্রয়োজন, অর্থাৎ একটি ব্যাখ্যা/ভাষ্য। মার্কিন কেন্দ্রীয় ব্যাংক বর্তমান পরিস্থিতিতে সালিস হিসাবে কাজ করবে: সেপ্টেম্বরের বৈঠকের পরে, ফেড হয় অপেক্ষা এবং দেখার অবস্থান বজায় রাখার জন্য তার অভিপ্রায় নিশ্চিত করবে বা পরবর্তী মিটিংগুলির একটিতে সম্ভাব্য হার বৃদ্ধির ইঙ্গিত দেবে ( নভেম্বর বা ডিসেম্বর)। অতএব, ইউরোপীয় কেন্দ্রীয় ব্যাংক যদি অপ্রত্যাশিতভাবে হার বাড়িয়ে একটি "হকিশ চমক" উপস্থাপন না করে, তাহলে সম্ভাব্য ভবিষ্যতে EUR/USD পেয়ার একই পরিসরে (1.0680 এবং 1.0800 এর মধ্যে) ট্রেড করবে (অর্থাৎ, 20 সেপ্টেম্বর পর্যন্ত, যখন সেপ্টেম্বর ফেড সভার ফলাফল ঘোষণা করা হয়), এবং মার্কিন কেন্দ্রীয় ব্যাংকের রায়ের অপেক্ষায় থাকবে।

বাংলা

বাংলা

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română