গুরুত্বপূর্ণ ম্যাক্রো ডেটা প্রকাশের পর EUR/USD জোড়া একটি অশান্ত এলাকায় নিজেকে খুঁজে পেয়েছে। বিয়াররা 1.0960 এর লক্ষ্যের নিচে দাম টেনে আনার চেষ্টা করেছিল (দৈনিক চার্টে বলিঙ্গার ব্যান্ডের সূচকের মাঝামাঝি লাইন), অন্যদিকে বুলস 1.1070 এর প্রতিরোধ স্তরের কাছে যাওয়ার চেষ্টা করেছিল (একইদিকে বলিঙ্গার ব্যান্ডের উপরের লাইন) চার্ট)। বিয়ার এবং বুল পর্যায়ক্রমে দড়িটিকে তাদের পাশে টেনে নিয়েছিল, কিন্তু পরিস্থিতি একই রয়ে গেছে: এই জুটি বর্ধিত অস্থিরতা দেখিয়েছিল, কিন্তু প্রকৃতপক্ষে স্থির ছিল, 1.0960-1.1070 এর মধ্যে ট্রেড করছে। এই ধরনের পরিস্থিতি জোড়ার জন্য বিকশিত দ্বন্দ্বমূলক মৌলিক পটভূমি দ্বারা ব্যাখ্যা করা হয়। বৃহস্পতিবার এবং শুক্রবার প্রকাশিত মূল ম্যাক্রো ডেটা উত্তরের চেয়ে বেশি প্রশ্ন রেখে গেছে। জটিল ধাঁধাটি আরও একটি অপ্রত্যাশিত কারণের দ্বারা আরও জটিল হয়েছিল - অন্য একটি আমেরিকান ব্যাংকের সম্ভাব্য পতন। যাইহোক, এর ক্রম সবকিছু আলোচনা করা যাক।

US GDP এবং মূল PCE সূচক

মার্কিন জিডিপি রিপোর্টে ডলার ইতিবাচক প্রতিক্রিয়া জানিয়েছে, যদিও এটি "লাল" ছিল। US GDP ভলিউম প্রথম ত্রৈমাসিকে মাত্র 1.1% বৃদ্ধি পেয়েছে, যখন বেশিরভাগ বিশেষজ্ঞরা 2% বৃদ্ধির হার দেখার আশা করেছিলেন। যাইহোক, প্রতিবেদনের মুদ্রাস্ফীতির উপাদানগুলি গ্রিনব্যাকের পক্ষে ছিল। প্রথম ত্রৈমাসিকে মূল জিডিপি প্রাইস ডিফ্লেটার ছিল "সবুজ", বছরে 4.9% বৃদ্ধি পেয়েছে, 4.7% y/y এর পূর্বাভাসিত বৃদ্ধির সাথে। ভোক্তাদের ব্যয় 3.7% বেড়েছে (2021 সালের দ্বিতীয় ত্রৈমাসিকের পর থেকে সর্বোচ্চ বৃদ্ধির হার)।

মুদ্রাস্ফীতির উপাদানগুলির এই ধরনের গতিশীলতা ব্যবসায়ীদের আত্মবিশ্বাসকে শক্তিশালী করেছে যে ফেডারেল রিজার্ভ মে মাসের বৈঠকে আরও 25-পয়েন্ট হার বৃদ্ধির বিষয়ে সিদ্ধান্ত নেবে। যাইহোক, রিলিজের আগের দিন, ফার্স্ট রিপাবলিক ব্যাঙ্কের সমস্যার কারণে এই দৃশ্যটি বাস্তবায়নের সম্ভাবনা প্রায় 50% (CME ফেডওয়াচ টুলের তথ্য অনুযায়ী) নেমে গেছে। এই ব্যাঙ্কের শেয়ারের পতন বাজারের অংশগ্রহণকারীদের শঙ্কিত করেছিল, কারণ এটি সিলিকন ভ্যালি ব্যাঙ্ক, সিগনেচার ব্যাঙ্ক এবং সিলভারগেটের ভাগ্যকে অনুসরণ করতে পারে।

তা সত্ত্বেও, এই রিপোর্ট অনুসরণ করে, মে মাসে হার বৃদ্ধির সম্ভাবনা 80% বেড়েছে। শুক্রবারের প্রতিবেদনের পর, এই দৃশ্যকল্প বাস্তবায়নের সম্ভাবনা এখন প্রায় 90% অনুমান করা হয়েছে। আমরা মার্কিন যুক্তরাষ্ট্রে মূল ব্যক্তিগত খরচ ব্যয় (PCE) মূল্য সূচক সম্পর্কে কথা বলছি। আপনি জানেন যে, এই মুদ্রাস্ফীতি সূচকটি ফেড দ্বারা ঘনিষ্ঠভাবে পর্যবেক্ষণ করা হয়, তাই বাজার এটির প্রতি গভীর মনোযোগ দেয়। বছরের পর বছর, সূচকটি 4.6%-এ নেমে গেছে এবং পূর্বাভাস 4.5%-এ নেমে এসেছে। এই প্রতিবেদনের "সবুজ আভা" ডলারকে সমর্থন করেছিল, যদিও, ব্যাপকভাবে, প্রতিবেদনটি সূচকের হ্রাসকে প্রতিফলিত করেছিল। গত বছরের সেপ্টেম্বর থেকে ডিসেম্বর পর্যন্ত, সূচকটি ধারাবাহিকভাবে কমেছে - 5.2% থেকে 4.6%। তারপর, জানুয়ারি এবং ফেব্রুয়ারিতে, সূচকটি দাঁড়িয়েছিল 4.7% এবং মার্চে, এটি ডিসেম্বরের 4.6%-এ ফিরে আসে।

সামগ্রিকভাবে, উপরে উল্লিখিত প্রতিবেদনগুলি থেকে বোঝা যায় যে ফেড আর্থিক নীতি কঠোর করার জন্য আরেকটি পদক্ষেপের সিদ্ধান্ত নেবে। স্মরণ করুন যে মার্চ মাসে আপডেট হওয়া মধ্যবর্তী পূর্বাভাসটি বছরের শেষ নাগাদ আরও 25-পয়েন্ট বৃদ্ধি পেয়েছে। যাইহোক, এই রিপোর্টগুলি কেন্দ্রীয় ব্যাঙ্কের হাকিস মনোভাবকে শক্তিশালী করার সম্ভাবনা কম, বিশেষ করে ফার্স্ট রিপাবলিক ব্যাঙ্কের সমস্যাগুলির মুখে৷ রয়টার্সের মতে, মার্কিন নিয়ন্ত্রকরা বর্তমানে দেউলিয়া হওয়ার পথে থাকা ব্যাংকটিকে বাঁচাতে আলোচনা করছেন। অভ্যন্তরীণ তথ্য অনুসারে, সরকারী আলোচনা এখন FDIC (ফেডারেল ডিপোজিট ইন্স্যুরেন্স কর্পোরেশন) এর নিয়ন্ত্রণে প্রথম প্রজাতন্ত্রকে স্থানান্তর করার প্রস্তুতির উপর দৃষ্টি নিবদ্ধ করছে। এদিকে, শুক্রবার ফার্স্ট রিপাবলিকের শেয়ার 30% ($4.31 থেকে) কমেছে এবং মার্চ থেকে, মার্কিন যুক্তরাষ্ট্রে ব্যাঙ্কিং সংকট শুরু হওয়ার সাথে সাথে, ব্যাঙ্কের শেয়ারগুলি তাদের মূল্যের 95% হারিয়েছে।

এই ধরনের তথ্যের পটভূমি ফেড-এর হাকিস সেন্টিমেন্টকে শক্তিশালী করতে অবদান রাখে না, তাই ডলার সেই অবস্থান ধরে রাখতে পারেনি যা দখল করেছিল এবং ট্রেডিং সপ্তাহের শেষে বাজার জুড়ে দুর্বল হয়ে পড়েছিল।

ইউরোজোন জিডিপি এবং জার্মান মুদ্রাস্ফীতি

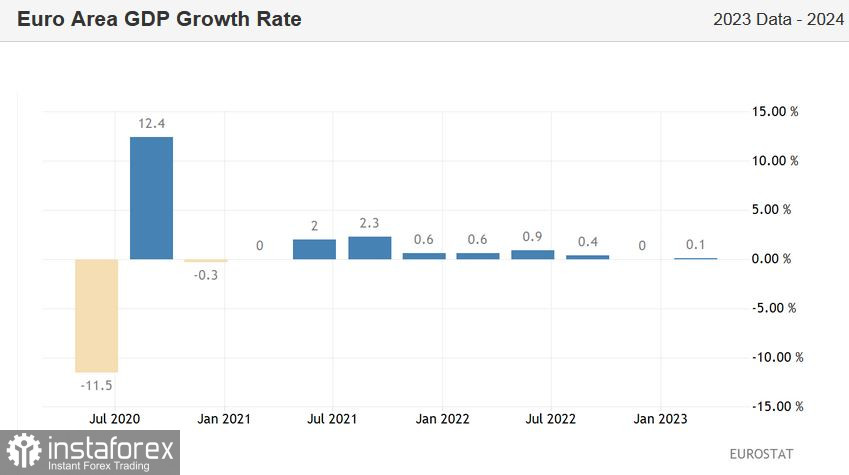

গ্রিনব্যাকের সাধারণ দুর্বলতা সত্ত্বেও, EUR/USD বুলস পরিস্থিতির সুবিধা নিতে পারেনি। এই জুটি পূর্বোক্ত মূল্য সীমার মধ্যেই ছিল, ট্রেডিং সপ্তাহ 1.1018 চিহ্নে শেষ হয়েছে। আসল বিষয়টি হ'ল গুরুত্বপূর্ণ ম্যাক্রো ডেটা ইউরোপেও প্রকাশিত হয়েছিল, যা অনেক প্রশ্নও রেখেছিল। 2023 সালের প্রথম ত্রৈমাসিকে, ইউরোজোন জিডিপি 0.1% বেড়েছে ত্রৈমাসিক-পর-ত্রৈমাসিক, যা 0.2% প্রত্যাশিত বৃদ্ধির নিচে ছিল। প্রতি বছর, সূচকটি বৃদ্ধির পূর্বাভাস 1.4% এর সাথে 1.3% এ বেড়েছে। আগের ত্রৈমাসিকের তুলনায় সর্বোচ্চ প্রবৃদ্ধি রেকর্ড করা হয়েছে পর্তুগাল, স্পেন, ইতালি এবং লাটভিয়ায়। আয়ারল্যান্ড (-2.7% q/q) এবং অস্ট্রিয়া (-0.3%) এ নিম্নমুখী প্রবণতা রেকর্ড করা হয়েছে।

একদিকে, সূচকটি "লাল" হয়ে গেছে, যা পূর্বাভাসিত স্তরের চেয়ে কম পড়ে। অন্যদিকে, ইউরোজোন কার্যকরভাবে একটি মন্দা এড়ায়, জিডিপি বৃদ্ধির সাথে বছরের শুরু। অধিকন্তু, প্রতিবেদনের কাঠামো ইঙ্গিত করে যে ফ্রান্স এবং স্পেনে ভোক্তা মূল্য বৃদ্ধি ত্বরান্বিত হয়েছে।

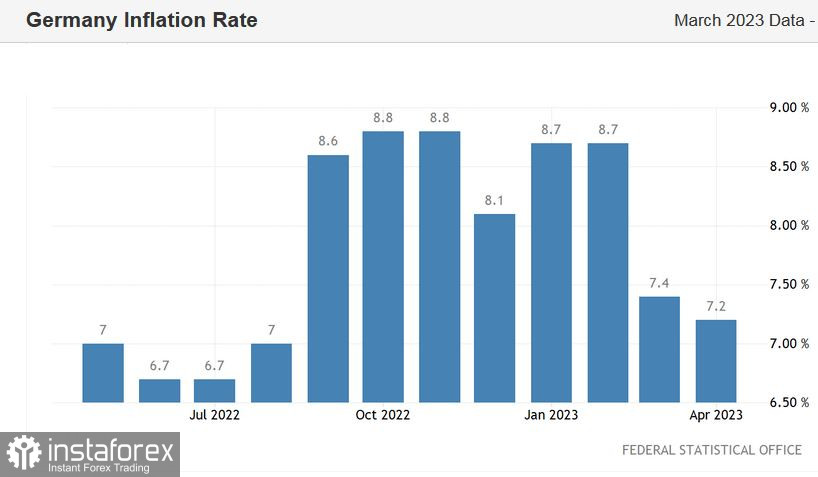

মুদ্রাস্ফীতির কথা বলতে গেলে, আরেকটি গুরুত্বপূর্ণ প্রতিবেদন EUR/USD জোড়ার গতিশীলতাকে প্রভাবিত করেছে৷ জার্মানিতে ভোক্তা মূল্য সূচক, বার্ষিক পরিপ্রেক্ষিতে, এপ্রিল মাসে 7.2%-এ কমেছে, পূর্বাভাসিত হ্রাস 7.3%-এ৷ মাসিক পরিপ্রেক্ষিতে, ভোক্তাদের দাম 0.4% বৃদ্ধি পেয়েছে, যখন বিশেষজ্ঞরা আরও উল্লেখযোগ্য বৃদ্ধির প্রত্যাশা করেছেন (0.8% পর্যন্ত)। বার্ষিক হারমোনাইজড ইনডেক্স অফ কনজিউমার প্রাইস (HICP), যা ইউরোপীয় কেন্দ্রীয় ব্যাংক মুদ্রাস্ফীতি পরিমাপের জন্য ব্যবহার করতে পছন্দ করে, একইভাবে পূর্বাভাসের সাথে মেলেনি। এপ্রিলে, এটি 7.6% পৌঁছেছে, যখন বেশিরভাগ বিশেষজ্ঞরা 7.8% বৃদ্ধির পূর্বাভাস দিয়েছেন।

এখানে আবার, দ্বন্দ্ব একটি বান্ডিল. একদিকে, হালকা শীতের আবহাওয়া এবং আর্থিক উদ্দীপনা ইউরোজোনকে মন্দা এড়াতে সাহায্য করেছে। অন্যদিকে, ইউরোপীয় অর্থনৈতিক প্রবৃদ্ধি দুর্বল রয়েছে এবং জার্মানিতে মূল্যস্ফীতি হ্রাসের গতি বেশিরভাগ বিশেষজ্ঞদের পূর্বাভাসের তুলনায় শক্তিশালী বলে প্রমাণিত হয়েছে (যদিও CPI একটি অগ্রহণযোগ্য উচ্চ স্তরে রয়েছে)।

উপসংহার

আমার মতে, গত সপ্তাহে প্রকাশিত মূল ম্যাক্রো ডেটা পরিস্থিতি নাটকীয়ভাবে পরিবর্তন করেনি। দুর্বল মার্কিন অর্থনৈতিক প্রবৃদ্ধি জিডিপি ডিফ্লেটরের উল্লেখযোগ্য বৃদ্ধির দ্বারা "ক্ষতিপূরণ" হয়েছিল। এই সংমিশ্রণটি পরামর্শ দেয় যে ফেড সম্ভবত 25 বেসিস পয়েন্ট দ্বারা হার বাড়াবে কিন্তু তার বক্তব্যের কঠোরতা "তার তলোয়ারকে ব্র্যান্ডিশ" করবে না (প্লাস, আমাদের ফার্স্ট রিপাবলিক ব্যাংকের পরিস্থিতি ভুলে যাওয়া উচিত নয়)।

ইউরোপীয় প্রতিবেদনের হিসাবে, এখানে পরিস্থিতি অনিশ্চিত রয়ে গেছে: প্রতিবেদনগুলি মে সভায় 25-পয়েন্ট বা 50-পয়েন্ট হার বৃদ্ধির পক্ষে ভারসাম্য বজায় রাখে না। কিছু বিশেষজ্ঞদের মতে, দুর্বল ইউরোজোনের জিডিপি বৃদ্ধি ইসিবিকে 25-পয়েন্ট বৃদ্ধির অবলম্বন করতে বাধ্য করবে। তবে আমাদের অবশ্যই ভুলে যাওয়া উচিত নয় যে ইউরোজোনের মূল ভোক্তা মূল্য সূচক মার্চ মাসে আবার রেকর্ড উচ্চতায় পৌঁছেছে, যার পরে ইসিবি-র অনেক প্রতিনিধি অবিলম্বে 50 পয়েন্ট করে হার বাড়ানোর প্রয়োজনীয়তার কথা বলেছিলেন। যদি এপ্রিলের প্যান-ইউরোপীয় মুদ্রাস্ফীতি মূল CPI-এর আরও বৃদ্ধিকে প্রতিফলিত করে, তাহলে দুর্বল জিডিপি প্রবৃদ্ধি, আমার মতে, 50-পয়েন্ট পরিস্থিতি বাস্তবায়নে বাধা হবে না।

সুতরাং, "এখন" হিসাবে এই জুটির পরিস্থিতি অনিশ্চিত রয়ে গেছে। পরস্পরবিরোধী মৌলিক চিত্রের মধ্যে ব্যবসায়ীরা মূল্য আন্দোলনের দিক নির্ধারণ করতে পারেনি। মূল্যকে 1.0960-1.1070 রেঞ্জের বাইরে ঠেলে দিতে একটি সংশ্লিষ্ট তথ্য ট্রিগার প্রয়োজন। স্পষ্টতই, ব্যবসায়ীরা ফেড এবং ECB এর মে মিটিংয়ের আগে লং পজিশন খুলতে দ্বিধাগ্রস্ত। কেন্দ্রীয় ব্যাঙ্কগুলি EUR/USD ব্যবসায়ীদের উদ্ভূত মৌলিক ধাঁধা সমাধান করতে সাহায্য করবে।

বাংলা

বাংলা

Русский

Русский English

English Bahasa Indonesia

Bahasa Indonesia Bahasa Malay

Bahasa Malay ไทย

ไทย Español

Español Deutsch

Deutsch Български

Български Français

Français Tiếng Việt

Tiếng Việt 中文

中文 हिन्दी

हिन्दी Čeština

Čeština Українська

Українська Română

Română